არაორდინალური სავალუტო ინტერვენციები და ინფლაციის მოლოდინი

გასულ წელს, საქართველოში სამომხმარებლო ფასების ზრდის დინამიკა ორნიშნა იყო. ამასთან, თითქმის 1.5 წლის განმავლობაში ინფლაციის ნიშნული 10.0%-იან მაჩვენებელს აჭარბებდა. თუმცა, ამ ეტაპზე ფასების საერთო დონის ზრდა დაბალია. მიმდინარე წლის აგვისტოში წლიური ინფლაცია 0.9% იყო. ამ ფონზე, საქართველოს ეროვნულმა ბანკმა მონეტარული პოლიტიკის შემსუბუქება დაიწყო. 2023 წლის მაისიდან რეფინანსირების განაკვეთი 0.75 პროცენტული პუნქტით შემცირდა. ჯერჯერობით ბოლო მონეტარული გადაწყვეტილების გამოცხადების დროს კი, ეროვნული ბანკის მმართველის მოვალეობის შემსრულებელმა პოლიტიკის უფრო მეტად შემსუბუქების პირობა დადო.

მართალია, მიმდინარე პერიოდის ინფლაციის დონე მონეტარული პოლიტიკის შემსუბუქების შესაძლებლობას იძლევა, მაგრამ არა იმ მასშტაბით, რაც უკვე არის. ეროვნული ბანკის ხელში მონეტარული შერბილებისათვის არა მხოლოდ ღია ბაზრის ინსტრუმენტები (რეფინანსირების სესხები, ფასიანი ქაღალდები), არამედ სხვა საშუალებებიც არის. მაგალითად, ასეთია ვალუტით ვაჭრობა. ეროვნული ბანკის მიერ ბაზარზე უცხოური ვალუტის ყიდვა მონეტარული შემსუბუქებაა, რადგან ასეთ დროს ლარის ემისიას აქვს ადგილი. ბოლო პერიოდში კი, ცენტრალურ ბანკს მონეტარული შემსუბუქება სწორედ ამ ინსტრუმენტის საშუალებით აქვს დაწყებული და მისი ფართო გამოყენება ჯერ კიდევ მანამდე დაიწყო, ვიდრე რეფინანსირების განაკვეთი შემცირდებოდა. ამდენად, მონეტარული პოლიტიკის რეალური შემსუბუქება უფრო ადრეა დაწყებული, ვიდრე ამის შესახებ საჯაროდ გაცხადდებოდა.

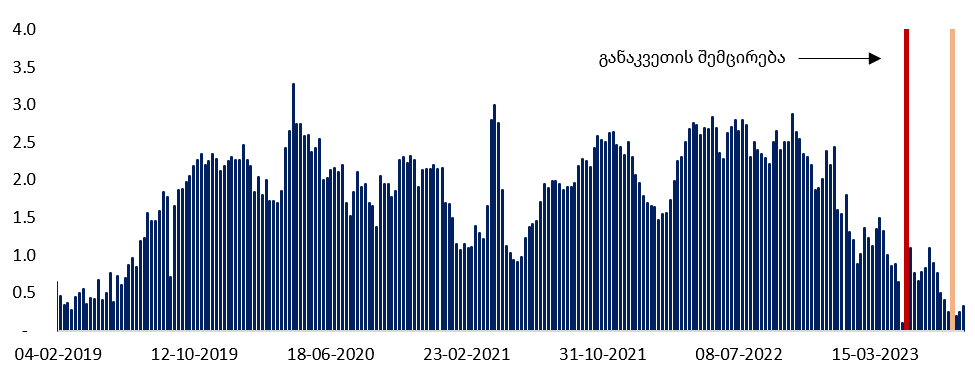

ამასთან, სავალუტო ინტერვენციების გამოყენება იმდენად ხშირი და მასშტაბური გახდა, რომ, შეიძლება ითქვას, ცენტრალურმა ბანკმა ძირითადი მონეტარული ინსტრუმენტები სწორედ ამ უკანასკნელით ჩაანაცვლა. ამაზე მიუთითებს ის ფაქტიც, რომ რეფინანსირების განაკვეთის შემცირების მიუხედავად, რეფინანსირების სესხები მკვეთრად შემცირდა (იხ. გრაფიკი 1). ეს კი ნიშნავს, რომ კომერციული ბანკებისთვის ლარის რესურსის არსებითი წყარო სავალუტო ინტერვენციები გახდა.

გრაფიკი 1: რეფინანსირების სესხები (მლრდ ლარი)

წყარო: ეროვნული ბანკი

თავის მხრივ, სავალუტო ინტერვენციები, კერძოდ, ბაზარზე დოლარის ყიდვა მიმდინარე პერიოდში ლარის ნომინალურ გაცვლით კურსზე აისახება, ხოლო მომავალში ინფლაციაზე. სხვა თანაბარ პირობებში, ეროვნული ბანკის მიერ ბაზარზე დოლარის ყიდვა ამ უკანასკნელთან მიმართებით ლარის გაუფასურებას იწვევს, ხოლო ლარის ემისიის გამო, მომავალში ეკონომიკაში ფასების საერთო დონის ზრდას. გარდა ამისა, სავალუტო ბაზარზე ეროვნული ბანკის აქტიური ინტერვენციები გაცხადებულ მონეტარული პოლიტიკის ჩარჩოსა და გაცვლითი კურსის რეჟიმთან შეუსაბამოა.

საქართველოში მცურავი გაცვლითი კურსის რეჟიმი მოქმედებს. ასეთ პირობებში, ეროვნული ვალუტის ნომინალური გაცვლითი კურსი ბაზარზე განისაზღვრება. ეროვნული ბანკიც მიუთითებს, რომ ის „არანაირ გავლენას არ ახდენს გაცვლითი კურსის განსაზღვრის პროცესზე“. თუმცა, ფაქტობრივი მდგომარეობა განსხვავებულია. ცენტრალური ბანკი მონეტარულ პოლიტიკას წარმართავს, რასაც გაცვლით კურსზე პირდაპირი გავლენა გააჩნია. ამდენად, ეროვნული ბანკი, რიგი მონეტარული ინსტრუმენტების გამოყენებით, ლარის კურსზე მოქმედებს. ერთ-ერთი ასეთი საშუალება სავალუტო ინტერვენციებია, როდესაც ბანკი სავალუტო ბაზარზე ეროვნულ ან უცხოურ ვალუტას ყიდის ან ყიდულობს. შესაბამისად, ეროვნული ბანკი ბაზრის მონაწილეა და გავლენას ახდენს ორივე - მიწოდების და მოთხოვნის მხარეს. სავალუტო ოპერაციებში რაც უფრო მეტია ეროვნული ბანკის წილი, ამ უკანასკნელის გაცვლით კურსზე გავლენაც უფრო მაღალია.

2017-2019 წლებში ცენტრალური ბანკი ბაზარზე ინტენსიურად დოლარს ყიდულობდა, ხოლო 2020-21 წლებში, პირიქით, ჰყიდდა. პირველ პერიოდში, ბაზარზე 36 ინტერვენციით, ბანკმა 492.3 მლნ აშშ დოლარი იყიდა, ხოლო მეორე პერიოდში - 38 ინტერვენციით, 1 298.9 მლნ დოლარი გაყიდა. 2022 წელს ეროვნულმა ბანკმა ბაზარზე 93.8 მლნ აშშ დოლარი გაყიდა და 80.0 მლნ იყიდა. თუმცა, ეს არ ნიშნავს, რომ ცენტრალური ბანკის მიერ ამ პერიოდში ნაკლებ სავალუტო ინტერვენციას ჰქონდა ადგილი. პირიქით, ეროვნული ბანკი ბაზარზე უფრო აქტიურად იყო ჩარეული.

გრაფიკი 2: სპოტ გარიგებებით უცხოური ვალუტით ვაჭრობაში ეროვნული ბანკის წილი (%)

წყარო: ეროვნული ბანკი

აქტიური ინტერვენციების შედეგად, სავალუტო ბაზრის გარიგებებში ეროვნული ბანკის წილი გაიზარდა (იხ. გრაფიკი 2). ვაჭრობაში ცენტრალური ბანკის კონტრიბუცია განსაკუთრებით წლის მეორე ნახევარში გამოიკვეთა, როცა ყოველთვიური საშუალო წილი 4.0%-მდე გაიზარდა. მიმდინარე წელს ეს მაჩვენებელი საშუალოდ 6.5%-მდეა გაზრდილი. ეს კი, უშუალოდ ეროვნული ბანკის მიერ სავალუტო ინტერვენციების მასშტაბური ზრდის შედეგია და არა ბაზრის სხვა მონაწილეების აქტივობის შემცირება. თუმცა, ამ პერიოდიდან ცენტრალურმა ბანკმა ტრადიციული წესის აუქციონზე უარი თქვა და სავალუტო ოპერაციების საშუალება Bmatch-ით ჩაანაცვლა. 2022 წლიდან, მან სწორედ ამ საშუალებით განაგრძო სავალუტო ინტერვენციები, რომლის მასშტაბი თვიდან თვემდე იზრდებოდა. აღსანიშნავია, რომ ამ სისტემით განხორციელებული ყიდვა-გაყიდვის ოპერაციები ცალ-ცალკე ხელმიუწვდომელია. შესაბამისად, 2022 წლიდან მხოლოდ ეროვნული ბანკის მიერ განხორციელებული ოპერაციების წმინდა მაჩვენებელია ჩვენთვის ცნობილი.

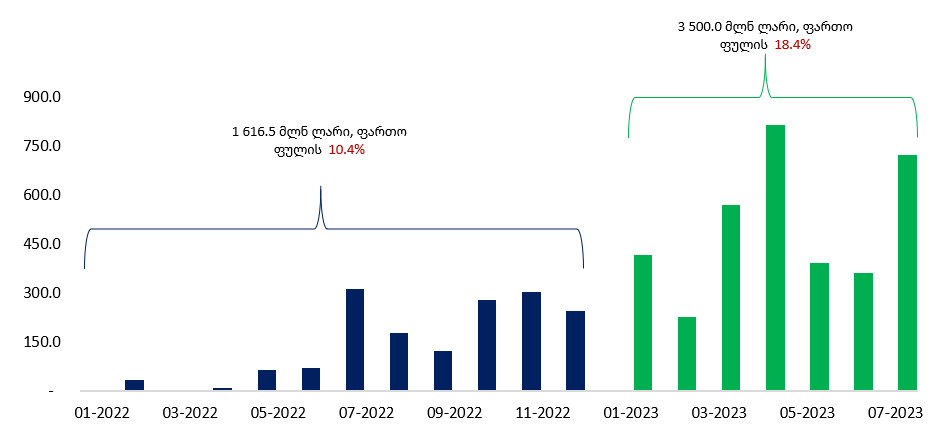

გრაფიკი 3: სავალუტო ინტერვენციის საშუალებით ეროვნული ვალუტის ემისია (მლნ ლარი)

წყარო: ეროვნული ბანკი, ავტორის გამოთვლები

2022 წლიდან მოყოლებული, ეროვნული ბანკი Bmatch-ის საშუალებით სავალუტო ბაზარზე დოლარს ყიდულობს. ამ უკანასკნელის გამოყენებით, გასულ წელს ცენტრალური ბანკის მიერ უცხოური ვალუტის წმინდა შესყიდვებმა 578.4 მლნ აშშ დოლარი შეადგინა. ამ პერიოდში, ტრადიციული აუქციონის სახით ეროვნულმა ბანკმა მხოლოდ 80.0 მლნ დოლარი გაყიდა, ხოლო 93.8 მლნ დოლარი იყიდა. მიმდინარე წლის იანვარ-ივლისში კი, სავალუტო ინტერვენციების მოცულობა მკვეთრად გაზრდილია. პირველ შვიდ თვეში წმინდა სავალუტო შესყიდვებმა ორჯერ უფრო მეტი, 1 353.7 მლნ აშშ დოლარი შეადგინა. აქედან, ყველაზე მეტი - 322.4 მლნ დოლარის წმინდა შესყიდვა მიმდინარე წლის აპრილში განხორციელდა.

სავალუტო ოპერაციები მონეტარული ინსტრუმენტია, რომლის საშუალებით შესაძლებელია საბანკო სექტორისთვის ლიკვიდურობის მიწოდება ან ამოღება. თუ ეროვნული ბანკი ბაზარზე უცხოურ ვალუტას ყიდის, აღნიშნულს მონეტარული გამკაცრების ეფექტი გააჩნია, ხოლო თუ უცხოურ ვალუტას ყიდულობს, მაშინ მონეტარული შემსუბუქების. ამდენად, ბოლო პერიოდში ეროვნული ბანკის სავალუტო პოლიტიკის ეფექტი მონეტარული პოლიტიკის მკვეთრი შემსუბუქება იყო (იხ. გრაფიკი 3). მაგალითად, 2022 წელს სავალუტო ინტერვენციის სახით მონეტარული ექსპანსიის მასშტაბი 1 616.5 მლნ ლარი იყო, რაც ამავე პერიოდის დასაწყისში ფართო ფულის 10.4%-ია.

გრაფიკი 4: ფართო ფულის აგრეგატის (m2) წლიური ზრდა (%)

წყარო: ეროვნული ბანკი, ავტორის გამოთვლები

მიმდინარე წელს სავალუტო ინტერვენციების მასშტაბი მკვეთრად გაზრდილია. მხოლოდ პირველი შვიდი თვის მანძილზე სავალუტო ინტერვენციების საშუალებით მონეტარული ექსპანსია 3 500.0 მლნ ლარის მოცულობის იყო, რაც წლის დასაწყისში არსებული ფართო ფულის 18.4%-ს შეადგენს. ეს კი, ფართომასშტაბიანი მონეტარული შემსუბუქებაა, რაც მონეტარულ აგრეგატებზე ნათლად აისახა, რადგან ეროვნული ბანკის ქმედებაში სტერილიზაციის კვალი არ ჩანს. მონეტარული სტერილიზაცია გულისხმობს სავალუტო შესყიდვებით ბანკებისთვის მიწოდებული დამატებითი ლარის რესურსების ამოღებას. ამისთვის ეროვნულ ბანკს სადეპოზიტო სერტიფიკატები გააჩნია, რომლის ემისიის მოცულობა ბოლო წლებია უცვლელია და წელიწადში 260.0 მლნ ლარს შეადგენს. მიმდინარე წლის პირველ რვა თვეში კი ემისიის მოცულობა 180.0 მლნ ლარია.

ყოველივე ზემოაღნიშნულის შედეგად, მიმდინარე წელს ფართო ფულის წლიური ზრდის დინამიკა ბევრად უფრო მაღალია, ვიდრე წინა პერიოდში. 2023 წლის ივლისში m2 აგრეგატის წლიური ზრდის მაჩვენებელი 31.5%-ია, რაც ამავე წლის პირველ შვიდ თვეში საშუალოდ 27.2%-ს აღწევს (იხილეთ გრაფიკი 4). გასულ წელს ფულის მასის დინამიკა საშუალოდ 16.7%-იანი ზრდით ხასიათდებოდა, რაც ბოლო ათწლიან პერიოდში საშუალოდ 17.0%-იან ნიშნულზე იყო. ამდენად, ეროვნული ბანკის არაორდინალური პოლიტიკა არაორდინალურ მონეტარულ შემსუბუქებაში აისახა, რომლის შედეგი მომავალში ფასების საერთო დონის ზრდის აჩქარებაა.

სრული დოკუმენტი, შესაბამისი წყაროებით, ბმულებითა და განმარტებებით, იხ. მიმაგრებულ ფაილში.