საქართველოს საბიუჯეტო მიმოხილვა რეგიონულ ჭრილში

ფოტო: Swiss Development and Cooperation

ზოგადი სურათი

საგადასახადო მოწყობა ქვეყნის დეცენტრალიზების ერთ-ერთი მნიშვნელოვანი ასპექტია. მასზეა დამოკიდებული, შექმნილი სიმდიდრის რა ნაწილი რჩება ადგილობრივ დონეზე, რა ნაწილი მიდის ადგილობრივი ხელისუფლების საბიუჯეტო შემოსავლებში და რა ნაწილი -ცენტრალურ ბიუჯეტში. თუ ადგილობრივ თვითმმართველ ერთეულებში რჩება აკრეფილი გადასახადების მხოლოდ მცირე ნაწილი, ხელისუფლებას უწევს სხვადასხვა ინსტრუმენტის მოფიქრება და ამ ინსტრუმენტებით ადგილობრივი ხელისუფლებების სუბსიდირება. ეს მიდგომა კი აჩენს როგორც ეფექტიანობასთან, ისე სამართლიანობასთან დაკავშირებულ პრობლემებს.

დღეს საქართველოში ცენტრალური და ადგილობრივი ბიუჯეტების გადანაწილება მკვეთრად გადახრილია ცენტრალურის სასარგებლოდ.

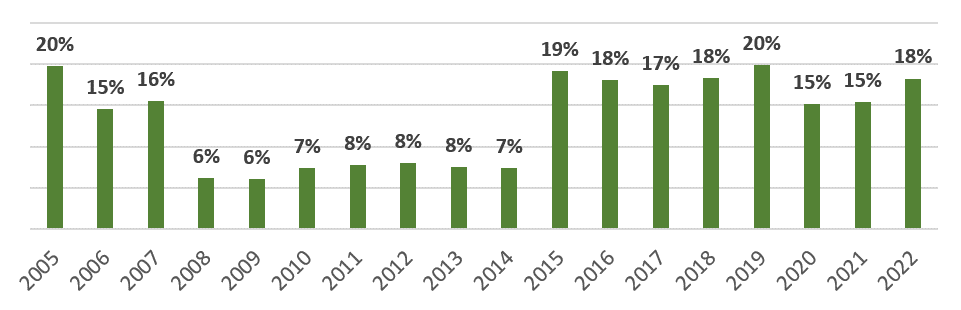

გრაფიკი 1: ტერიტორიული ერთეულების ბიუჯეტის წილი ერთიან ბიუჯეტში. 2005-2022 წლები

წყარო: საქართველოს ფინანსთა სამინისტრო, ავტორის გამოთვლები

2005-2022 წლებში ერთიან ბიუჯეტში ადგილობრივი ხელისუფლების წილი 20%-ზე მეტი არასდროს ყოფილა. 2022 წელს კი 18% იყო.

ადგილობრივი შემოსავლის წყაროები. გადასახადები

ტერიტორიული ერთეულის ბიუჯეტს ხუთი ძირითადი წყარო აქვს: გადასახადები, გრანტები, პრივატიზაცია, სესხი და სხვა შემოსავლები (დეპოზიტებზე დარიცხული პროცენტები, დივიდენდები, ადმინისტრაციული მოსაკრებლები და გადასახდელები, სანქციები, ჯარიმები და საურავები).

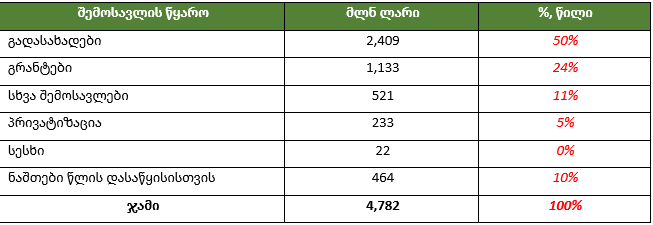

ჯამურად, ადგილობრივი ხელისუფლებების შემოსავლები 2022 წელს, დაახლოებით, 4.8 მლრდ ლარი იყო. ყველაზე დიდი წილი გადასახადებზე მოდიოდა (50%), ხოლო მეორე ადგილზე გრანტები იყო (24%). ჯამში, მუნიციპალიტეტების საკუთარი შემოსავლები შემოსულობების 76%-ია (ყველაფერი, გარდა გრანტებისა), ხოლო დანარჩენი 24% - სახელისუფლებო ტრანსფერები ადგილობრივი ბიუჯეტების მხარდაჭერის მიზნით.

ცხრილი 1: ტერიტორიული ერთეულების საბიუჯეტო შემოსულობები, შემოსავლის წყაროს მიხედვით, 2022 წელი

წყარო: საქართველოს ფინანსთა სამინისტრო, ავტორის გამოთვლები

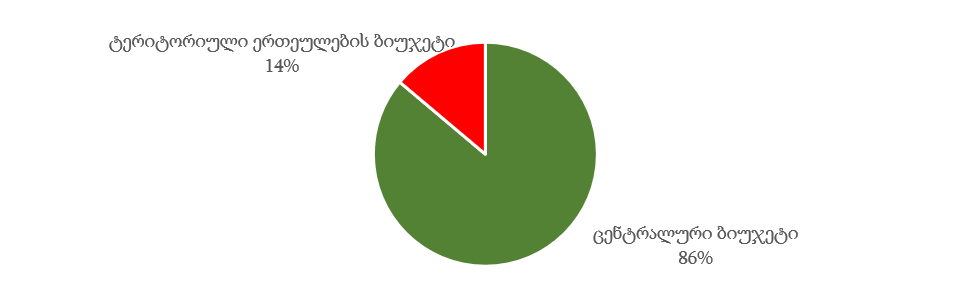

გარდა იმისა, რომ ერთიან ბიუჯეტში რეგიონების ბიუჯეტის 18%-იანი წილი დეცენტრალიზების პრობლემებს უსვამს ხაზს, მდგომარეობა კიდევ უფრო სავალალოა საგადასახადო შემოსავლების კუთხით, სადაც ტერიტორიული ერთეულების ბიუჯეტს კიდევ უფრო ნაკლები - 14% - უჭირავს.

დიაგრამა 1: საგადასახადო შემოსავლები ცენტრალური და ტერიტორიული ერთეულების ბიუჯეტების მიხედვით, 2022 წელი

წყარო: საქართველოს ფინანსთა სამინისტრო, ავტორის გამოთვლები

საქართველოში ექვსი ტიპის გადასახადია და მათგან მხოლოდ ერთი - ქონების გადასახადია ადგილობრივი. დანარჩენი ხუთი საერთო სახელმწიფოებრივია. თუმცა, 2019 წლიდან, ხელისუფლების გადაწყვეტილებით, სახელმწიფო ბიუჯეტში შესული დამატებული ღირებულების გადასახადის 19% ნაწილდება 64 მუნიციპალიტეტს შორის, რაც ფინანსური დეცენტრალიზებისკენ გადადგმული ნაბიჯია. თანხა ნაწილდება მოსახლეობის რაოდენობის (60%), 18 წლამდე მოზარდთა რაოდენობის (25%), მუნიციპალიტეტის ფართობის (5%) და მაღალმთიანი რეგიონის სტატუსის მიხედვით (10%).

დამატებული ღირებულების გადასახადის ცენტრალურ და ადგილობრივ ბიუჯეტებში გადანაწილების მეთოდოლოგიასა და სამართლიანობასთან მიმართებით, მრავალი კითხვა არსებობს.

პირველი და ყველაზე გაუგებარი წესი ეხება იმას, თუ რატომ - 19% და არა მეტი ან ნაკლები? მოცემული წესი 2019 წლიდან ამოქმედდა. თუმცა კანონის განმარტებით ბარათში არსადაა ახსნილი, როგორ შეირჩა კონკრეტულად 19% და რა მიზანს ემსახურება მოცემული რიცხვი.

მეორე მნიშვნელოვანი საკითხი უშუალოდ 19%-ის გადანაწილების წესს ეხება. კერძოდ, რატომ მოსახლეობის რაოდენობა და მუნიციპალიტეტის ფართობი? რატომ ზღვის დონიდან მთავრობის მიერ გაზომილი სიმაღლე?

სხვა თანაბარ პირობებში, მერიტოკრატიული პრინციპით, თანხის სამართლიანი გადანაწილება დამოკიდებული უნდა იყოს იმაზე, თუ რამდენ სიმდიდრეს ქმნის ესა თუ ის მუნიციპალიტეტი. მაგალითად, დღევანდელი კანონმდებლობით, თუ მოსახლეობით მცირე ქალაქი დიდი ოდენობით სიმდიდრეს ქმნის და შესაბამისად, მეტ გადასახადსაც იხდის, უფრო ნაკლებ დაფინანსებას იღებს, ვიდრე მოსახლეობით შედარებით დიდი ქალაქი, რომელიც გაცილებით ნაკლებ სიმდიდრეს ქმნის.

თუ მიზანი მუნიციპალიტეტებს შორის სიმდიდრის რედისტრიბუციაა, დღგ-ის 19%-ის გადანაწილების კრიტერიუმები მაინც არასწორადაა შერჩეული, რადგან არც ერთი მიდგომა არ ითვალისწინებს ისეთ კრიტერიუმებს, როგორებიცაა აბსოლუტური სიღარიბის ზღვარი, ფარდობითი სიღარიბის ზღვარი, სოციალური დახმარების მიმღებდა რაოდენობა და სხვა.

კრიტერიუმებში ყველაზე მეტად გაუგებარია მუნიციპალიტეტის ფართობის კომპონენტი. არსებული კანონმდებლობით, რაც მეტია ფართობი, მით მეტად პრიორიტეტულია მუნიციპალიტეტი. ტერიტორიის სიდიდე არანაირად არ უკავშირდება სიმდიდრეს, სიღარიბეს, ურბანიზების დონესა და სხვა კრიტერიუმებს, რომლებიც, შეიძლება, დაკავშირებული იყოს სიმდიდრის მერიტოკრატიულ განაწილებასთან ან, სულაც, მის რედისტრიბუციასთან. არსებობს ტერიტორიით დიდი როგორც ღარიბი, ისე მდიდარი ქალაქები, რეგიონები და ქვეყნები.

რაც შეეხება ქონების გადასახადს, 2022 წელს მისი სახით საბიუჯეტო შემოსავლები 603 მლნ ლარი იყო, რაც მთლიანი საგადასახადო შემოსავლების მხოლოდ 3.4%-ია. ეს ნიშნავს იმას, რომ ადგილობრივ ხელისუფლებაზე საგადასახადო პოლიტიკის მხოლოდ 3.4%-ია დელეგირებული და ისიც - შეზღუდულად. დღგ-ის შემთხვევაში, აკრეფა და განაწილება ცენტრალური ხელისუფლების გავლით ხორციელდება და ადგილობრივ თვითმმართველ ორგანოებს განაკვეთებზე გავლენის მოხდენის საშუალება არ აქვთ. საგადასახადო პოლიტიკაზე ხელმისაწვდომობის უქონლობა შეუძლებელს ხდის ადგილობრივ ხელისუფლებებს შორის კონკურენტული გარემოს ჩამოყალიბებას, სადაც ადგილობრივი ხელისუფლებები ცდილობენ, კონკურენტ მუნიციპალიტეტებთან შედარებით, უკეთესი გარემო შექმნან როგორც თითოეული მოქალაქისთვის, ისე ბიზნესისთვის - გადასახადების გაუქმების, შემცირებისა და გამარტივების გზით. საქართველოში მათ ამის შესაძლებლობა არ გააჩნიათ.

ადგილობრივი შემოსავლის წყაროები. ცენტრალური ბიუჯეტი

ადგილობრივი ბიუჯეტების წყარო, გადასახადთან ერთად, ცენტრალური ხელისუფლების მიერ განხორციელებული ტრანსფერებია, რომლებიც ორად - მიმდინარე და კაპიტალურ გრანტებად იყოფა. 2022 წელს სახელმწიფო ბიუჯეტიდან განხორციელებული ტრანსფერები, დაახლოებით, 1 მლრდ ლარი იყო, რაც ადგილობრივი შემოსულობების, დაახლოებით, 24%-ს შეადგენდა.

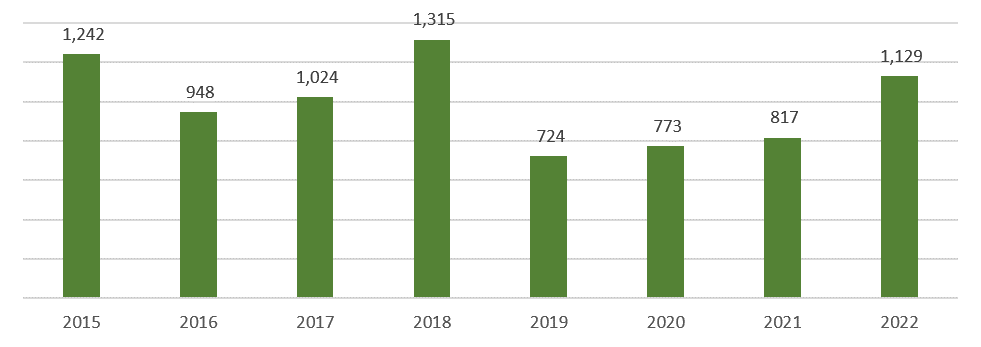

გრაფიკი 2: სახელმწიფო ბიუჯეტიდან მუნიციპალიტეტებში განხორციელებული ტრანსფერები, მლნ ლარი, 2015-2022 წლები

წყარო: საქართველოს ფინანსთა სამინისტრო, ავტორის გამოთვლები

2015 წლიდან 2022 წლის ჩათვლით, სახელმწიფო ბიუჯეტიდან მუნიციპალიტეტებში 8 მლრდ ლარამდე გადაირიცხა. საშუალოდ, დაახლოებით, 1 მლრდ ლარი, თუმცა ყოველწლიურად, გადარიცხული ტრანსფერების მოცულობა მერყეობდა. მაგალითად, 2018 წელს თუ 1.3 მლრდ ლარი იყო, 2019 წელს 45%-ით ნაკლები გადაირიცხა. სტატისტიკა მიუთითებს იმაზე, რომ თვითმმართველი ერთეულების მიერ მიღებული ტრანსფერები ცენტრალური ხელისუფლების კეთილ ნებაზეა დამოკიდებული. ეს კი, ერთი მხრივ, დეცენტრალიზების პრობლემას უსვამს ხაზს, ხოლო, მეორე მხრივ, საფრთხეს უქმნის დემოკრატიის ხარისხს იმ შემთხვევაში, როცა ადგილობრივ და ცენტრალურ ხელისუფლებებში სხვადასხვა პოლიტიკური ძალაა წარმოდგენილი. ამის ნათელი მაგალითია, ერთი მხრივ, 2023 წლის 16 ნოემბერს თბილისის მერის მიერ გაკეთებული განცხადება, რომ მთავრობასთან კოორდინირებული მუშაობით, 212 მეტროს ვაგონის შესყიდვა-ჩანაცვლება მოხდება და ცენტრალური ბიუჯეტიდან 476 მლნ ევროს ეკვივალენტი თანხა გამოიყოფა, მეორე მხრივ, გვაქვს სხვა მუნიციპალიტეტები, სადაც უამრავი გადაუჭრელი პრობლემაა, თუმცა სახელმწიფო ბიუჯეტიდან მსგავსი პრივილეგიებით არ სარგებლობენ.

საერთაშორისო პრაქტიკა

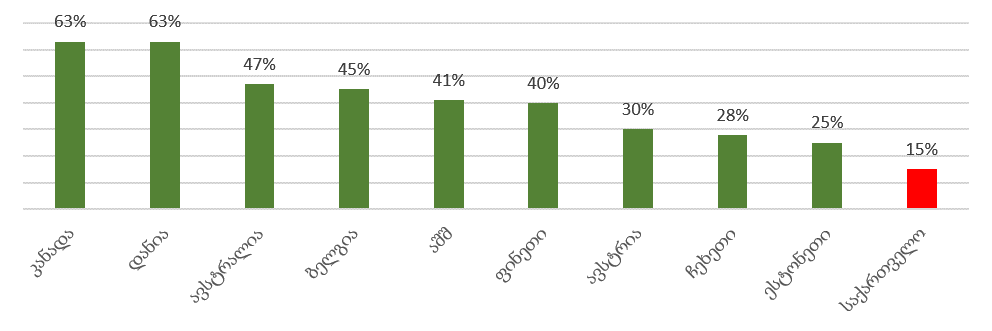

OECD-ის მიერ წარმოებული სტატისტიკის მიხედვით, განვითარებული ქვეყნების უმეტესობა ფისკალურად გაცილებით დეცენტრალიზებულია, ვიდრე საქართველო. მაგალითად, 2021 წელს ადგილობრივი საბიუჯეტო ხარჯვის წილი მთლიან სახელმწიფო ხარჯებში, კანადასა და დანიაში 63% იყო, რაც, საქართველოსთან მიმართებით, მკვეთრ სხვაობას აჩვენებს. შედარებით მაღალი მაჩვენებლები აქვთ სხვა განვითარებულ ქვეყნებსაც.

გრაფიკი 3: ადგილობრივი საბიუჯეტო ხარჯვის წილი მთლიან სახელმწიფო ხარჯვაში საქართველოსა და სხვა ქვეყნებში, 2021 წელი

წყარო: ევროპის უშიშროებისა და თანამშრომლობის ორგანიზაცია (OSCE)

დეცენტრალიზების მაჩვენებელი ორ ძირითად კრიტერიუმზეა დამოკიდებული - ურბანული დასახლებების რაოდენობაზე, ურბანიზაციის დონესა და ქვეყნის დემოკრატიის ხარისხზე. რაც მეტად ურბანიზებულია ქვეყანა და ნაკლები ურბანული ზონა აქვს (მაგალითად, ლუქსემბურგი ან ისრაელი, სადაც ურბანიზაციის დონე 99%-ია და დეცენტრალიზების მაჩვენებელი - მხოლოდ 88%), მით ნაკლებია დეცენტრალიზების დონე.

დასკვნა

ადგილობრივ და სახელმწიფო ბიუჯეტებს შორის კავშირის მიხედვით და მათი შესწავლით, რამდენიმე ძირითადი დასკვნის გამოტანაა შესაძლებელი:

- საქართველოში ფისკალური დეცენტრალიზება ძალიან დაბალ დონეზეა. ტერიტორიული ერთეულების ბიუჯეტის წილი მთლიან ბიუჯეტში, უკანასკნელი 20 წლის განმავლობაში, 20%-ზე მაღალი არ ყოფილა.

- გადასახადები ადგილობრივი ბიუჯეტის შემოსავლების 50%-ს ქმნის, გრანტები (ძირითადად, სახელმწიფო ბიუჯეტიდან) - 24%-ს, სესხი - 5%-ს, ხოლო სხვა შემოსავლები, რომელშიც შედის პრივატიზაცია, ჯარიმები და საურავები, მოსაკრებლები და სხვა, 11%-ია.

- საგადასახადო შემოსავლებში ადგილობრივ გადასახადს - ქონების გადასახადს - მხოლოდ 14% უჭირავს, რაც საერთო საგადასახადო შემოსავლების მხოლოდ 3.4%-ია. დანარჩენი 86% საერთო-სახელმწიფოებრივი გადასახადებიდან მოდის. მათ შორისაა დღგ, საიდანაც 81% ცენტრალურ ბიუჯეტში მიემართება, ხოლო 19% - ადგილობრივ ბიუჯეტებში. მოცემული რიცხვები ხაზს უსვამს იმას, რომ ადგილობრივ ხელისუფლებას თითქმის არ გააჩნია ბერკეტი, აწარმოოს საკუთარი ფისკალური პოლიტიკა და კონკურენციაში იყოს სხვა მუნიციპალიტეტებთან. ასევე, ბევრი კითხვის ნიშანია 19%-ის განაწილების ეფექტიანობასა და სამართლიან მიდგომასთან დაკავშირებით.

- ცენტრალური ბიუჯეტიდან ადგილობრივი ბიუჯეტებისთვის მიცემული გრანტები ყოველწლიურად ერთმანეთისგან მკვეთრად განსხვავდება. არ არსებობს სისტემატიზებული მიდგომა, რაც ადგილობრივ ბიუჯეტებს საშუალებას მისცემდა, თუნდაც მომდევნო წლების ბიუჯეტები ეფექტიანად დაეგეგმათ. დღეს ისინი სრულად ცენტრალური ხელისუფლების კეთილ ნებაზე არიან დამოკიდებული და შეუძლებელია, ჰქონდეთ ეფექტიანი და დროში დაგეგმილი ხარჯვითი საბიუჯეტო სისტემა.

- ფისკალური დეცენტრალიზების არარსებობა და ცენტრალურ ხელისუფლებაზე ჩამოკიდება, პრაქტიკულად, შეუძლებელს ხდის დეცენტრალიზების მთავარი იდეის განხორციელებას. კერძოდ, სხვადასხვა პოლიტიკური ძალის მიერ სხვადასხვა მმართველობის დონეზე საკუთარი პოლიტიკის დამოუკიდებლად და შეუფერხებლად გატარებას.

იმისთვის, რომ მუნიციპალიტეტები გახდეს მეტად მოქნილი, ეფექტიანი, პასუხისმგებლიანი და კონკურენტუნარიანი, აუცილებელია მეტი ფისკალური დეცენტრალიზება არა მხოლოდ თანხების ალოკაციის გზით, არამედ პოლიტიკის განხორციელების შესაძლებლობის კუთხითაც. ამჟამად საქართველოში, ფისკალური დეცენტრალიზების კუთხით, ორი ძირითადი პრობლემა შეინიშნება: 1) მუნიციპალიტეტების ხელში არსებული თანხის ოდენობა და 2) ბერკეტი, თუ როგორი ფისკალური პოლიტიკა ჰქონდეთ.

ადგილობრივმა ხელისუფლებებმა, რომლებიც პირდაპირი წესით არჩეული არიან, სხვა თანაბარ პირობებში, უკეთესად იციან, თუ რა არის საჭირო მოსახლეობისთვის, ვიდრე ფინანსთა, ეკონომიკის ან ინფრასტრუქტურის სამინისტროში მომუშავე ადამიანებმა, რომლებიც ადგილობრივი მოსახლეობის პირდაპირი წარმომადგენლები არ არიან. სწორედ ამიტომ, ადგილობრივი ხელისუფლების ხელში მეტი რესურსია საჭირო, რათა უკეთესად გადაჭრან ის ყოველდღიური თუ გრძელვადიანი პრობლემები, რომლებიც მოსახლეობას აწუხებს.

გარდა ფინანსური წილის ზრდისა, რეალური დეცენტრალიზება გულისხმობს პოლიტიკური გადაწყვეტილებების მიღებასაც. დღეს ადგილობრივ ხელისუფლებებს საგადასახადო წნეხის დაახლოებით 97%-ზე ხელი არ მიუწვდებათ და ვერ განსაზღვრავენ პოლიტიკას იმ მუნიციპალიტეტებში, რომლებსაც ისინი წარმოადგენენ. მათ არ შეუძლიათ, შეამცირონ გადასახადები ადგილობრივი მაცხოვრებლებისთვის, მოიზიდონ მეტი ინვესტიციები, კონკურენციაში იყვნენ სხვა მუნიციპალიტეტებთან და სწორედ აქედან გამომდინარე, უფრო მაღალი პროფესიონალიზმი აჩვენონ. დღევანდელი სისტემა მიმართულია იმისკენ, რომ მუნიციპალური წარმომადგენლობა პოლიტიკურადაც და ეკონომიკურადაც სრულად დამოკიდებული იყოს ცენტრალურ ხელისუფლებასა და მმართველ ძალაზე.

სრული დოკუმენტი, შესაბამისი წყაროებით, ბმულებითა და განმარტებებით, იხ. მიმაგრებულ ფაილში.