ეროვნული ბანკის პოლიტიკა კონსტიტუციურ მანდატს მიღმა

მიმდინარე წლის აგვისტოდან, საქართველოში სამომხმარებლო ფასების დონის ორნიშნა ზრდაა. აღნიშნულზე პასუხისმგებელი კონსტიტუციური ორგანო საქართველოს ეროვნული ბანკია, რადგან ამ ინსტიტუტის არსებობა სწორედ ამგვარი მაკროეკონომიკური მოვლენის პრევენციის მიზნით არის განპირობებული. მისი უპირველესი კონსტიტუციური მანდატი ფასების სტაბილურობის უზრუნველყოფა და ფინანსური სექტორის მდგრადობის ხელშეწყობაა. კერძოდ, ეროვნული ბანკის მანდატზე კონსტიტუციის 68-ე მუხლის პირველი პუნქტი მიუთითებს - „ეროვნული ბანკი წარმართავს ქვეყნის მონეტარულ პოლიტიკას ფასების სტაბილურობის უზრუნველსაყოფად და ხელს უწყობს ფინანსური სექტორის სტაბილურ ფუნქციონირებას“. სახელმწიფოს ძირითადი კანონი ცალსახად ამბობს, რომ ცენტრალური ბანკი ატარებს ორი სახის პოლიტიკას - მონეტარული და მაკროპრუდენციული. მონეტარული პოლიტიკის მიზანი მხოლოდ და მხოლოდ ფასების სტაბილურობის უზრუნველყოფაა, ხოლო პრუდენციული პოლიტიკა გულისხმობს საბანკო სექტორში სისტემური რისკების გამოვლენას და მისი შემცირების მიზნით შესაბამისი ღონისძიებების შემუშავებას. თუმცა, 2008 წლის მარტიდან, ორგანული კანონით, ეროვნულ ბანკს დამატებითი უფლებამოსილება მიენიჭა. კერძოდ, მან „ხელი უნდა შეუწყოს ქვეყანაში მდგრად ეკონომიკურ ზრდას“, მაგრამ აუცილებელი დათქმით, „თუ ეს შესაძლებელია ისე, რომ საფრთხე არ შეექმნას მისი ძირითადი ამოცანის შესრულებას“, რაც კონსტიტუციიდანაც გამომდინარეობს1 . ესე იგი, ეროვნულ ბანკს „მდგრადი ეკონომიკური ზრდის“ ხელშემწყობი პოლიტიკის გატარების უფლებამოსილება გააჩნია მხოლოდ მაშინ, როცა მისი უმთავრესი ამოცანა - ფასების სტაბილურობა მიღწეულია. მაგალითად, თუ წლიური ინფლაციის მაჩვენებელი ფულადსაკრედიტო და სავალუტო პოლიტიკის ძირითადი მიმართულებების დოკუმენტით განსაზღვრულ მიზნობრივ ინფლაციის მაჩვენებელზე დაბალია, მაშინ ეროვნულ ბანკი უფლებამოსილია მის მიერ გატარებული პოლიტიკა გულისხმობდეს ეკონომიკური ზრდის ხელშეწყობას. ეკონომიკური თვალსაზრისითაც, არსებული საკანონმდებლო მოწესრიგებიდან ჩანს, რომ ცენტრალურ ბანკს ეკონომიკურ ზრდაზე ზრუნვა შეუძლია, თუ ეკონომიკური ზრდის ტემპი ტრენდზე დაბალია, ეკონომიკის ფაქტობრივი გამოშვება პოტენციური გამოშვების დონეს არსებითად ჩამორჩება და ინფლაციის დონე სამიზნე მაჩვენებელზე დაბალია. ამდენად, მას შეუძლია გამოშვების გაპის გასაუმჯობესებლად ექსპანსიური მონეტარული პოლიტიკის გატარება. თუმცა, აღნიშნულმა არ უნდა გამოიწვიოს ინფლაციის დონის სამიზნე მაჩვენებლიდან გადახრა.

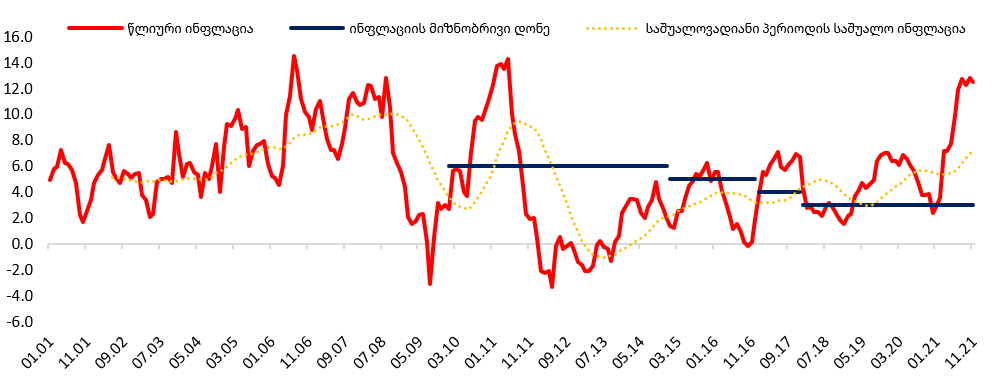

ფიგურა 1: 2001-21 წლებში საქართველოში სამომხმარებლო ფასების წლიური ცვლილება (%)

წყარო: საქართველოს ეროვნული ბანკი

ეროვნული ბანკის მიერ პარლამენტისთვის დასამტკიცებლად წარდგენილ „2022-2024 წლების ფულად-საკრედიტო და სავალუტო პოლიტიკის ძირითადი მიმართულებების“ განმარტებით ბარათში აღნიშნულია, რომ „მონეტარული პოლიტიკის მიზანი ვერ იქნება და არც უნდა იყოს ინფლაციაზე მოქმედი მოკლევადიანი და ერთჯერადი ფაქტორების სრულად განეიტრალება, რადგან ასეთი პოლიტიკის შედეგი იქნებოდა ეკონომიკური ზრდის გაუმართლებლად მკვეთრად შემცირება და, შესაბამისად, უმუშევრობის ზრდა“. ეს კი, ერთგვარი აღიარებაა იმისა, რომ მონეტარულ ხელისუფლებას შეეძლო ინფლაციაზე რეაგირება და მისი შემცირება, მაგრამ ცენტრალური ბანკის შეფასებით, სანაცვლოდ ეკონომიკური ზრდა შემცირდებოდა. თუმცა, ამ შემთხვევაში ეკონომიკურ ზრდაზე ზრუნვა ეროვნული ბანკის უფლებამოსილების მიღმაა, რადგან არა მხოლოდ პანდემიის შემდეგ, არამედ 2019 წლის მარტიდან, უკვე 11 კვარტალია, სამომხმარებლო ფასების ზრდის ნიშნული მიზნობრივ ინფლაციას სცდება. ესე იგი, ფასების სტაბილურობა მიღწეული არ არის. უფრო მეტიც, ეროვნული ბანკის ვებგვერდზე აღნიშნულია, რომ „ფასების სტაბილურობის უზრუნველყოფა გრძელვადიანი ეკონომიკური სტაბილურობის წინაპირობაა“, ხოლო ფასების სტაბილურობა განმარტებულია როგორც „ინფლაციის ზომიერ [3.0%] და დაბალ დონეზე შენარჩუნება“. აქედან ჩანს, რომ ცენტრალური ბანკი გრძელვადიან ეკონომიკურ სტაბილურობაზე ზრუნავს, რომლის მიღწევის საშუალებად მისი უმთავრესი ამოცანის - ფასების სტაბილურობის მიღწევას მიიჩნევს.

ჩვენებელს სცდებოდა, არამედ, ყოველთვიურად, სამომხმარებლო ფასების დონე უფრო და უფრო სწრაფად იზრდებოდა. 2019 წლის ნოემბერ-დეკემბერში ინფლაციამ მიზნობრივ მაჩვენებელს 4.0 პროცენტული პუნქტით გადააჭარბა და 7.0%-ს მიაღწია. ამდენად, საქართველოში ინფლაციის მკვეთრი ზრდა „დიდ ჩაკეტვამდე“ მინიმუმ სამი კვარტლით ადრე დაიწყო. აღნიშნული პერიოდიდან დღემდე ეროვნული ბანკი ინფლაციას ერთჯერადი და მონეტარული პოლიტიკისგან დამოუკიდებელი ფაქტორებით ხსნის. პანდემიამდე ასეთი „ერთჯერადი“ ან „ეგზოგენური“ ფაქტორები სიგარეტზე აქციზის გადასახადის ზრდა, ნავთობის ფასები, ლარის ნომინალური გაცვლითი კურსის გაუფასურება და სხვა საკითხები იყო, ხოლო გასული წლიდან, ეროვნული ბანკის დოკუმენტებში, ისინი პანდემიამ ჩაანაცვლა. ამრიგად, თითქმის სამწლიან პერიოდში, სამიზნე მაჩვენებლისგან ინფლაციის გადახრასა და უპირველესი ამოცანის ვერ/არ შესრულებაში ეროვნული ბანკი თავის როლს ვერ ხედავს და ყველაფრის ახსნას მისგან სრულიად დამოუკიდებელი ფაქტორებით ცდილობს.

გარე ფაქტორებზე დაბრალების მიუხედავად, ცენტრალური ბანკის მიერ გატარებული პოლიტიკა განსხვავებულ სურათს გვაძლევს. ეროვნულმა ბანკმა, ინფლაციის ზრდასთან ერთად, მონეტარული პოლიტიკის გამკაცრება 2019 წლის სექტემბრიდან დაიწყო. წლის ბოლომდე რეფინანსირების განაკვეთი 6.5%-დან 9.0%-მდე გაზარდა. 2020 წლის იანვრიდან სამომხმარებლო ფასების დონის წლიური ზრდა 7.0%-იან ნიშნულს ოდნავ ჩამოსცდა და ამ პერიოდში ინფლაცია 6.4%-ს შეადგენდა. მიუხედავად იმისა, რომ 2020 წლის მარტ-აპრილში ინფლაციის მაჩვენებელი, 2019 წლიდან მოყოლებული, მიზნობრივ მაჩვენებელს ორჯერ აღემატებოდა და ცენტრალური ბანკი თავად აღნიშნავდა, რომ „პანდემიის ფონზე, ლოგისტიკური შეზღუდვებით გამოწვეული მიწოდების ფაქტორები მიმდინარე თვეებში ინფლაციის შემცირებას დააყოვნებს“ 6 , მან საპირისპირო გადაწყვეტილება მიიღო და პრო-ინფლაციური, ფულის მიწოდების ზრდისკენ მიმართული პოლიტიკის გატარება დაიწყო, რომელიც მომდევნო პერიოდშიც გაგრძელდა. აღნიშნულ გადაწყვეტილებას ცენტრალური ბანკი ეკონომიკაში დაკრედიტების ტემპის და ეკონომიკის შემცირებით ხსნიდა. ამდენად, თავად მონეტარული პოლიტიკის გადაწყვეტილებების განმარტებები ადასტურებს, რომ ეროვნულმა ბანკმა მისი უპირველესი საზრუნავის - ინფლაციის მიზნობრივ ნიშნულზე დაბრუნების ნაცვლად, კომერციული ბანკების სუბსიდირება და ეკონომიკურ ზრდაზე ზრუნვა დაიწყო. ასეთი პოლიტიკა არა თუ ეროვნული ბანკის უმთავრესი კონსტიტუციური ამოცანის შესრულებისთვის იყო ხელის შემშლელი, არამედ თავად მონეტარული გადაწყვეტილებები აღმოჩნდა პრობლემის გამწვავებისკენ მიმართული (ფასების ზრდის კუთხით). ეს ყველაფერი, მომდევნო პერიოდის უფრო მზარდ და მიმდინარე წლის აგვისტოდან, ინფლაციის ორნიშნა მაჩვენებელში აისახა. თუმცა, სამომხმარებლო ფასების დონის ზრდის ორნიშნა ნიშნულს მონეტარული ხელისუფლება კვლავ მისგან დამოუკიდებელი, „მოკლევადიანი“ და „ერთჯერადი“ ფაქტორებით ხსნის. აქედან გამომდინარე, პარლამენტისთვის წარდგენილი დოკუმენტის მიხედვით, ეროვნული ბანკი მისი უპირველესი ამოცანის - ფასების სტაბილურობის უზრუნველყოფის ნაცვლად, „მდგრადი ეკონომიკური ზრდის“ ხელშეწყობის პოლიტიკას ირჩევს.

ჩანართი: 2020 წლის დეკემბრიდან 2021 წლის თებერვლის ჩათვლით, ინფლაციის დაბალი ნიშნული გამოწვეულია არა ფასების დონის ზრდის ტემპის კლებით, არამედ სტატისტიკის სამსახურის მიერ სამომხმარებლო ფასების ინდექსის განსხვავებული დათვლით. კერძოდ, ამ პერიოდის ფასების ინდექსის ცვლილება კომუნალური მომსახურების ფასებს არ მოიცავდა, რადგან აღნიშნული მთავრობის მიერ სუბსიდირებული იყო. ამ მოტივით სტატისტიკის სამსახურმა ინფლაციის გამოთვლაში კომუნალური სერვისების ფასები არ ჩათვლა. შედეგად, მეთოდოლოგიური ნიუანსებიდან გამომდინარე, ინფლაციის შედარებით დაბალი ნიშნული გამოვიდა, რაც რეალურად არ ასახავს ფასების ზრდის უფრო დაბალ ტემპს.

ზემოთ აღნიშნულიდან გამომდინარე ვხედავთ, რომ ბოლო ორი წელია, მონეტარული ხელისუფლების პოლიტიკა კონსტიტუციითა და ორგანული კანონით დადგენილ ფარგლებს მიღმაა და პირიქით, ის ეწინააღმდეგება კიდეც საკანონმდებლო ნორმებს. როგორც დასაწყისში ვახსენეთ, ეროვნული ბანკის მთავარი ამოცანაა ფასების სტაბილურობა (ინფლაციის სამიზნე მაჩვენებლის ფარგლებში არსებობა) და შესაბამისად, მის მიერ გატარებული პოლიტიკის ამოსავალი სწორედ ამ უკანასკნელის მიღწევა უნდა იყოს. „მდგრადი ეკონომიკურ ზრდის“ ხელშეწყობაზე ზრუნვა კი მას შემდეგ შეუძლია, როცა მთავარი მიზანი მიღწეულია და ამგვარი პოლიტიკით ფასების სტაბილურობას საფრთხე არ ემუქრება. 2019 წლის მეორე კვარტალიდან ასეთი გარემოება არ არსებობს, რადგან ამ პერიოდიდან სამომხმარებლო ფასების დონე მიზნობრივ მაჩვენებელს ცდება და 3.0%-იანი ნიშნულს აგვისტოდან ოთხჯერ აღემატება. შესაბამისად, ზედიზედ მე-11 კვარტალია ეროვნული ბანკის უმთავრესი კონსტიტუციური ამოცანა შეუსრულებელია. ამ ფონზე, ცენტრალური ბანკის ხელმძღვანელი 2020 წელს მონეტარულ პოლიტიკას ამსუბუქებდა, რაც ინფლაციური პროცესების ხელშემწყობია. მიმდინარე წელს კი, თავად ცენტრალური ბანკის შეფასებით, ის მაღალი ეკონომიკური ზრდის ფონზე მკაცრი მონეტარული პოლიტიკისგან თავს იკავებდა და უპირველესი ამოცანის - კონსტიტუციური ვალდებულების შესრულების - ნაცვლად მთავრობის საზრუნავზე ფიქრს ამჯობინებდა. ეს მაშინ, როცა მიმდინარე წლის მაკროეკონომიკური გარემოებიდან გამომდინარე არ კმაყოფილდება აუცილებელი პირობები: ფასების სტაბილურობა, სუსტი ერთობლივი მოთხოვნა და მთავარი ამოცანის მიღწევისთვის ხელისშემშლელი გარემოების გამორიცხვა. მხოლოდ ამის შემდეგ შეუძლია ეროვნულ ბანკს, იზრუნოს მთავრობის საზრუნავზე - ეკონომიკურ ზრდაზე.